(报告出品方/作者:信达证券,武浩、张鹏)

一、一体化持续推进,盈利有望持续修复

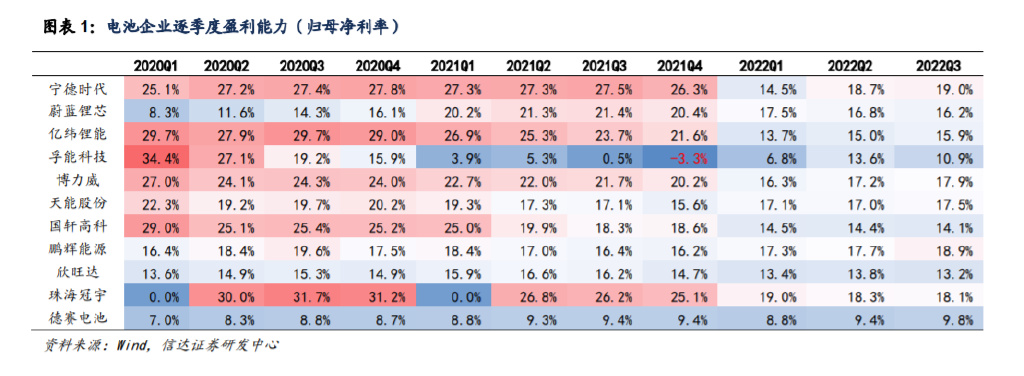

一体化持续推进,盈利有望持续修复。上游原材料资源价格上涨、加之动力电池企 业顺价机制不通畅,导致来自原料端成本压力增加,2022H1 电池企业盈利普遍承 压,2022Q2 开始伴随顺价落地电池企业盈利能力普遍得到修复。展望 2023 年有色 金属原材料价格仍是造成成本波动的主要因素,各电池企业纷纷加速上游的一体化 布局。

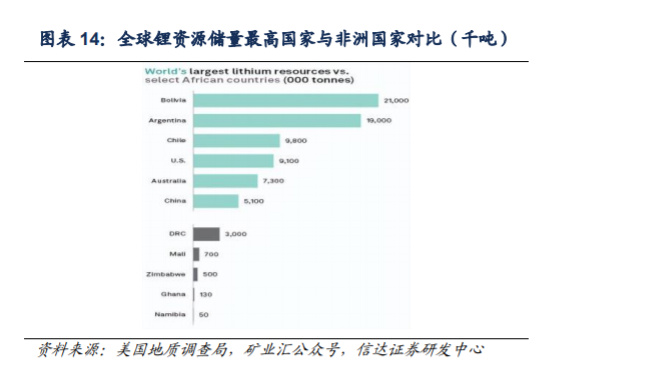

国家间资源博弈与地缘政治冲突将为锂资源供给带来不确定性。全球约 58%锂储量 来自玻利维亚、阿根廷、智利,三国正在推动建立锂业 opec 组织,类似石油 OPEC 达成价格协议,通过设定生产水平以影响锂价。该计划由来已久,三国在 2011 年就曾建立产业联盟,以加强对锂产量和价格的控制,2021 年以来全球锂行 业加速并购,推动拉美产锂国重提联合事项,同时也体现了其对产业链升级、提高 锂产品附加值的诉求。2022 年 10 月,加拿大工业部曾提出要求中矿(香港)稀有金 属 资 源 有 限 公 司 、 盛 泽 锂 业 国 际 有 限 公 司 以 及 Zangge Mining Investment (Chengdu) Co Ltd 等三家公司剥离其在加拿大关键矿产公司的投资,地缘政治冲突 对国内企业出海探矿的影响正逐步增强。目前全球最大产锂国澳大利亚尚未对中资 企业作出限制,但地缘政治局势紧张会增加锂资源供应的不确定性。

成本与外部环境压力促使电池企业开拓国内资源,逐步完善采矿-选矿-冶炼产业链 布局,并通过保供、包销协议以及战略合作保障原材料供应,长期有助于防范供应 链风险、降低原材料成本压力。伴随电池产业化逐步成熟、电动车渗透率进一步提 升,电池企业未来竞争或将由制造工艺端、成本端的竞争,转变为全方位的综合竞 争,对全产业链的一体化布局与把控已经成为核心竞争要素,电池企业有望由赚取 单一环节的利润转向对多环节的利润攫取。我们测算 2023 年宁德/国轩/亿纬碳酸锂 权益出货 5.9 万吨(假设 2023 年碳酸锂含税均价 40 万),自供将为公司贡献利 润 79 亿元。

二、以锂资源为核心,一体化构筑竞争壁垒

1.1 宁德时代:电池龙头聚焦锂云母、锂辉石资源

宁德时代产业链布局起步早、范围广。宁德时代最早布局领域为上游原材料,2018-2020 年宁 德时代先后参股 North American Lithium、Pilbara、天宜锂业、Neo Lithium,以及 North American Nickel(现 Premium Nickel Resources Ltd)、青美邦,开始初步涉及锂、镍、钴资 源的布局,合作目的为通过包销、战略合作等保障原料供应。2020 开始宁德时代退出了部分在 北美的资源布局,同时上下游供需错配导致原材料价格大幅上涨,宁德时代开始布局自有矿山, 初步落子宜春,总规划为年产 8000 万吨含锂子瓷土矿选矿项目。同时宁德时代正逐步加强与 川企的合作,与四川能投(旗下川能动力拥有李家沟开采权)达成战略合作。四川矿石锂资源 占世界矿石锂的 6.1%、全国的 57%,未来开发潜力还很大。

1.1.1 江西锂云母布局

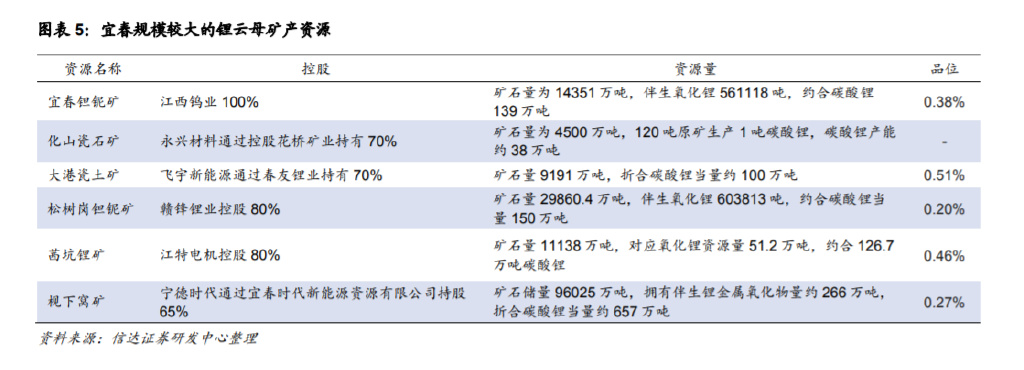

采矿端:宁德时代取得宜春最大锂矿采矿权。宜春拥有 20 多个锂云母矿,其中宜春钽铌矿、 大港瓷土矿、松树岗钽铌矿、茜坑锂矿储量较高,但碳酸锂产能均不超过 150 万吨。2022 年 8 月宁德时代宣布取得枧下窝矿采矿权,枧下窝矿区资源储量 96025 万吨,拥有伴生锂金属氧化 物量约 266 万吨,平均氧化锂品位 0.27%,折合碳酸锂当量约 657 万吨,跃居宜春最大锂云母 矿,因其储量巨大一直饱受市场关注。

枧下窝矿采选、冶炼成本较高,但 23 年锂资源供需紧平衡下对原材料降本的贡献仍较为显著。 以枧下窝矿区矿石平均品位为 0.27%基准测算,不同选矿收率的假设下,我们测算冶炼单吨碳 酸锂约需要原矿 224-598 万吨,为永兴材料的 2-5 倍,取中值 3.5 倍。原矿耗用量增加不仅意 味着原材料成本上升,也意味着采选以及冶炼各环节加工处理费用增加,我们估算枧下窝矿区 选矿+冶炼的生产成本约为永兴材料 3.5 倍,永兴材料 2022H1 单吨碳酸锂生产成本约 5 万元/ 吨,因此我们预计枧下窝矿碳酸锂生产成本约 17.5 万元/吨。根据 SMM,2023 年最大的产量 攀升将来自雅宝和智利 SQM 等经验丰富的全球锂矿巨头,其成功增产可能性更大,但其产量 仅占预期总体产量增幅的三分之一左右,因此锂矿增产在供给端还面临较大不确定性,预计电 池端面临的成本压力仍很大。且考虑到先开发的一般矿石品位比较高,因此枧下窝矿开发对原 材料降本的贡献仍较为显著。

枧下窝矿采选、冶炼成本较高,但 23 年锂资源供需紧平衡下对原材料降本的贡献仍较为显著。 以枧下窝矿区矿石平均品位为 0.27%基准测算,不同选矿收率的假设下,我们测算冶炼单吨碳 酸锂约需要原矿 224-598 万吨,为永兴材料的 2-5 倍,取中值 3.5 倍。原矿耗用量增加不仅意 味着原材料成本上升,也意味着采选以及冶炼各环节加工处理费用增加,我们估算枧下窝矿区 选矿+冶炼的生产成本约为永兴材料 3.5 倍,永兴材料 2022H1 单吨碳酸锂生产成本约 5 万元/ 吨,因此我们预计枧下窝矿碳酸锂生产成本约 17.5 万元/吨。根据 SMM,2023 年最大的产量 攀升将来自雅宝和智利 SQM 等经验丰富的全球锂矿巨头,其成功增产可能性更大,但其产量 仅占预期总体产量增幅的三分之一左右,因此锂矿增产在供给端还面临较大不确定性,预计电 池端面临的成本压力仍很大。且考虑到先开发的一般矿石品位比较高,因此枧下窝矿开发对原 材料降本的贡献仍较为显著。

宁德在宜春的锂云母布局由宜春时代矿业与宜春时代完成,参股的锂云母矿还包括:金子峰矿、 大港瓷土矿、化山瓷石矿。已取得采矿权的碳酸锂权益产能合计 3.2 万吨,可供给动力电池 45.2Gwh。规划碳酸锂权益产能 8.7 万吨,可供给动力电池 124Gwh(1Gwh 碳酸锂用量 700 吨)。

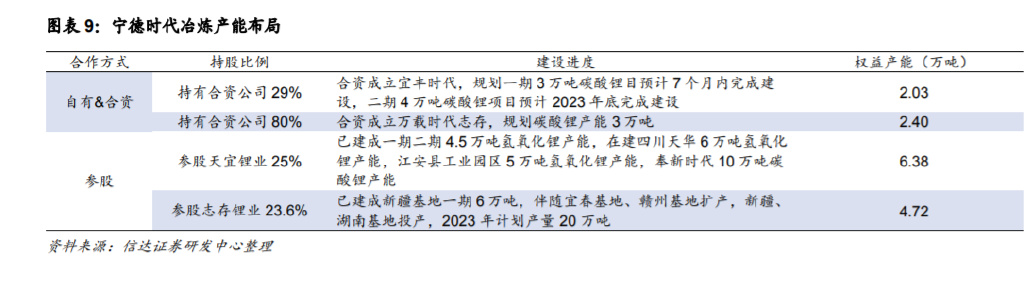

冶炼端:权益冶炼产能合计 16 万吨。宁德时代在冶炼端核心的布局是参股天宜锂业、志存锂 业。1)宁德时代持有天宜锂业 25% 的股权,12 月 2 日公告将再出资 2 亿元参与认购天华超净 定增,提升持股比例。天宜锂业具备锂盐冶炼产能 4.5 万吨,另有 21 万吨在建,其锂矿主要来 源为与 Manono、AMG、Pilbara 等的包销协议。2)宁德时代持有志存锂业 23.6%的股权,志 存锂业 2022 年出货量达 6 万吨,随着宜春、赣州基地扩产,新疆、湖南基地投产,2023 年计 划产量 20 万吨,同时宁德时代与志存锂业合资成立了万载时代志存,规划产能 3 万吨。3)公 司与唐山鑫丰锂业、龙蟠科技成立合资公司宜丰时代,规划建设 7 万吨碳酸锂冶炼产能,其中 一期 3 万吨预计于 2023 年内完成建设。

回收端:回收端碳酸锂产能约 1.6 万吨。宁德时代 2015 年收购广东邦普布局锂电池回收业务, 目前邦普已具备 12 万吨废旧电池处理能力,锂金属回收率达到 90%以上,约合碳酸锂回收能 力 1.6 万吨。

1.1.2 四川锂矿布局

宁德时代在四川已布局有动力电池与锂电材料生产研发基地,锂矿布局逐步加码。1)电池端: 2019 年 9 月 25 日,四川时代动力电池一期产能 15GWh 项目签约,目前宁德时代在四川已建 成+规划十期工厂,共计产能 190GWh,总投资 560 亿元。2)材料端:宁德时代、德方纳米、 江安县人民政府签署投资协议,在四川省宜宾市江安县投建“年产 8 万吨磷酸铁锂项目”。总投 资约 18 亿元,预计分 2 期建设。同时公司在锂矿的布局持续加码,与四川能投、甘孜投资集 团达成合作协议,并开始布局自有锂矿。2022 年 11 月 25 日,宁德时代当选斯诺威第一顺位重 整投资人,斯诺威拥有四川省雅江县德扯弄巴锂矿、石英岩矿详查探矿权,工业矿和低品位矿 矿石量达 2492.40 万吨,氧化锂储量达 29 万吨,平均品位 1.18%。

1.1.3 产业链布局

宁德时代通过直接持股与产业投资增强对电池产业链的控制。1)宁德时代直接参股的材料企 业包括力泰锂能、湖南裕能、振华新材、嘉元时代、屏南时代、龙岩思康等,与材料厂成立合 资公司曲靖磷铁、永太高新,加强对产业链的把控。2)2017 年开始宁德时代先后设立、参投 福建时代闽东、宜宾晨道、博裕四期(厦门)、山东绿色发展、北京高瓴裕润、上海国策等产业 基金,围绕动力电池、储能、锂电池材料、锂电池智能装备制造、充换电、自动驾驶、新能源 汽车、芯片、半导体等多个领域布局,投资企业包括研一新材、金美新材料等新材料企业,地 平线、芯迈半导体等芯片半导体企业,以及爱驰汽车、蓝谷智慧、国网时代等电池产业链不同 环节的企业。

1.2 比亚迪:核心布局盐湖提锂,出海南美、非洲加码资源布局

比亚迪矿端布局扎布耶盐湖、冶炼端布局盐湖比亚迪、在宜春布局锂云母采选项目,同时参股 盛新锂能、与融捷股份合作密切,保障锂资源供应。比亚迪规划到 2025 年电池产能超 600GWh,我们测算比亚迪自有+规划矿端权益产能共有 10.9 万吨,权益冶炼产能 12.6 万吨, 可供给动力电池 173Gwh(1Gwh 碳酸锂用量 700 吨)。

1)扎布耶盐湖:比亚迪收购西藏扎布耶 18%的股份,西藏扎布耶盐湖卤水含锂浓度仅次于智 利阿塔卡玛盐湖,含锂品位居世界第二,已探明的锂储量为 184.10 万吨,开发潜力较大。目前 扎布耶盐湖年产量 4500-5000t,扎布耶盐湖一期规划扩产至 1 万吨;二期 1.2 万吨碳酸锂项目 预计 2023 年 4 月开工,2023 年 7 月建成 9 月份投产。2023-2025 年间建设第二个万吨产线。

2)盐湖比亚迪:比亚迪与盐湖股份成立合资公司盐湖比亚迪,比亚迪持股 49%,计划投建 3 万吨/年碳酸锂项目,目前中试工作整体进展顺利,已生产出合格碳酸锂产品。

3)宜春锂云母采选项目:比亚迪与宜春市政府等签订战略合作框架协议,拟在宜春市投资 285 亿元,建设年产 30GWh 动力电池和年产 10 万吨电池级碳酸锂及陶瓷土(含锂)矿采选综合开发 利用生产基地项目。

4)盛新锂能:比亚迪通过定增战略持股 5.11%,成为盛新锂能第三大股东。盛新锂能自有锂 矿包括业隆沟锂矿、太阳河口锂多金属矿、萨比星锂钽矿,业隆沟锂矿成年产锂精矿 7.45 万吨, 太阳河口锂多金属矿尚处于探转采阶段,萨比星锂钽矿于 2022 年 12 月 14 日破土动工,锂精 矿产能 30 万吨。此外,盛新锂能参股惠绒矿业、智利锂业提前布局阿根廷 SDLA 项目、 Arizaro 盐湖项目,并通过参股 ABY 享有至少 6 万吨的包销权。盛新锂能目前通过致远锂业、 遂宁盛新合计拥有冶炼产能 7 万吨,其中碳酸锂 2.5 万吨;在建锂盐产能 6 万吨,其中碳酸锂 1 万吨。

5)融捷股份:融捷股份母公司融捷投资控股持有比亚迪 5.3%的股权,融捷股份与比亚迪保持 密切合作。融捷股份拥有甲基卡锂辉石矿探矿权、采矿权,甲基卡锂辉石矿尚待复产,其 250 万吨/年锂矿精选项目投产后,年可供应锂精矿约 47 万吨。融捷股份正逐步完善冶炼端布局, 其控股企业长和华锂现有电池级碳酸锂产能 3000 吨,氢氧化锂产能 1800 吨,参股企业成都融 捷锂业锂盐项目规划 4 万吨/年,目前正在进行一期 2 万吨/年锂盐项目施工建设。

比亚迪出海布局锂矿的目的地主要为非洲、南美洲。1)南美洲锂三角地区盐湖镁锂比低,资 源禀赋优异、资源储量丰富、提锂工艺简单,仍有很多盐湖锂矿资源尚未勘查开发,投资开发 潜力大。进入难度在于锂矿资源勘查受国家监管,但智利锂矿现松动势头;玻利维亚盐湖锂矿 资源勘查开发受国家监管,但已允许外资介入;阿根廷提高了外商准入门槛,投资竞争激烈。 比亚迪曾中标智利 8 万吨锂矿开采合约,后因招标、授权过程存疑而暂停;2)根据美国地质调 查局,非洲主要资源国刚果(金)、马里、津巴布韦、加纳和纳米比亚共有约 438 万吨锂资源, 截至 2021 年底唯一在产的只有 Bikita,可供开采资源丰富。

比亚迪磷矿布局:川能动力、四川路桥、比亚迪、禾丰公司成立合资公司四川蜀能矿产,负责 马边县及邻区磷矿勘查开采及加工、磷矿资源投资、磷酸铁锂新材料项目投资。四川路桥、川 能动力、比亚迪以现金方式缴纳,禾丰公司将其所有的四川省马边县老河坝矿区三号矿块磷矿勘探探矿权作价出资。马边县老河坝矿区三号矿块磷矿采选规模 100 万吨/年,年产磷精矿 57.06 万吨(五氧化二磷品位 31.44%),约合供给 120Gwh 磷酸铁锂电池。

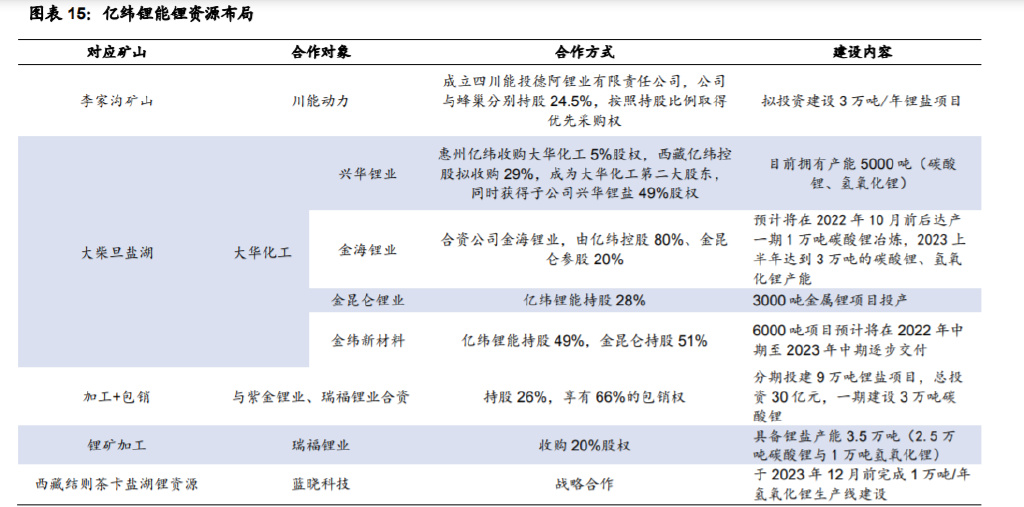

1.3 亿纬锂能:青藏盐湖逐步贡献增量,合作川能动力等进军川矿

亿纬锂能锂矿布局以青藏盐湖为主。盐湖资源占我国探明锂资源储量的 80%,因含镁量、含杂 质量高开发进度有限。1)青海:惠州亿纬通过收购大华化工 5%股权,西藏亿纬控股拟收购 29%,成为大华化工第二大股东。大华化工享有大柴旦盐湖采矿权,大柴旦盐湖面积约 240 平 方公里,现已探明晶间卤水含氯化钾 285.9 万吨、硼 45 万吨、锂 30.19 万吨,大华化工的采矿 权面积为 89.75 平方公里。2)西藏:亿纬锂能与蓝晓科技合作开发西藏结则茶卡盐湖锂资源 (归属国能矿业),预计于 2023 年 12 月前完成 1 万吨/年氢氧化锂生产线建设。我们测算亿纬 锂能自有+规划矿端权益产能共有 2.9 万吨,自有权益冶炼产能共计 6.7 万吨,可供给动力电池 96Gwh(1Gwh 碳酸锂用量 700 吨)。

盐湖提锂有一定技术壁垒,亿纬锂能通过与大华化工旗下兴华锂业、金昆仑锂业合作布局冶炼。 亿纬锂能通过收购共计持有兴华锂盐 49%的股权,兴华锂盐采用溶剂萃取的冶炼方法,其采取 串级萃取技术,并首次将厢式串级萃取槽应用于工业化提锂行业,有效解决从高镁锂比盐湖中 提取高纯锂和硼的难题,兴华锂业目前拥有产能 5000 吨(碳酸锂、氢氧化锂)。亿纬锂能持有 金昆仑锂业 28%的股权,金昆仑锂业以本地盐湖卤水为原料提取无水氯化锂,采用熔盐电解法 制取金属锂,现有 3000 吨金属锂产能。

成立合资公司金海锂业、金纬新材料,加码青海盐湖。金海锂业由亿纬锂能持股 80%,金昆仑 锂业持股 20%;金纬新材料由亿纬锂能持股 49%,金昆仑锂业持股 51%,金海锂业、金纬新 材料是亿纬锂能布局海西、建设青海的重要举措。1)金海锂业共规划 3 万吨碳酸锂、氢氧化锂 产能,其中一期规划 1 万吨碳酸锂冶炼产能,2022 年 7 月开始试生产。2)金纬新材料依托兴 华锂盐部分土地、厂房及基础辅助设施,建设年产 6000 吨电池级碳酸锂项目,已于 2022 年 7 月正式进入试生产。 合作川能动力、紫金锂业、瑞福锂业等进军川矿。1)与川能动力等合资成立四川能投德阿锂 业,拟投资建设 3 万吨/年锂盐项目;2)亿纬锂能与紫金锂业、瑞福锂业成立合资公司更多意 为锁定锂盐供应,合资公司规划 9 万吨碳酸锂产能,建成后亿纬锂能享有 66%的包销权。

参股印尼华宇湿法镍冶炼项目。1)子公司亿纬亚洲与华友国际钴业等签署印尼华宇镍钴红土 镍矿湿法冶炼项目合资协议,年产约 12 万吨镍金属量、1.5 万吨钴金属量。亿纬亚洲拟向合资 公司提供股东借款,合资公司其他股东应向亿纬亚洲质押其持有合资公司的股权。2)亿纬锂能 参与华友钴业定增,亿纬锂能以及亿纬控股分别认购华友钴业 357 万股、1786 万股,认购价款 总额合计约 18 亿元,认购后西藏亿纬持股比例为 1.47%。

亿纬锂能多元化布局,实现锂电材料产业链全覆盖。亿纬锂能通过合资合作、投资入股形式锁 定正极材料、电解液、隔膜、负极、铜箔、铝箔等关键锂电材料,保障锂电材料供应链稳定。 西藏亿纬(亿纬锂能实控人)全资子公司湖北金泉新材料成立于 2017 年,负责锂电材料研发 生产、电池回收再循环,金泉新材料布局材料包括三元前驱体、磷酸(锰)铁锂、勃姆石、碳 纳米管。亿纬锂能与德方纳米、贝特瑞、SKI、铜陵华创等成立合资子公司,入股中科星城、 新宙邦、湖北恩捷、华北铝业等。

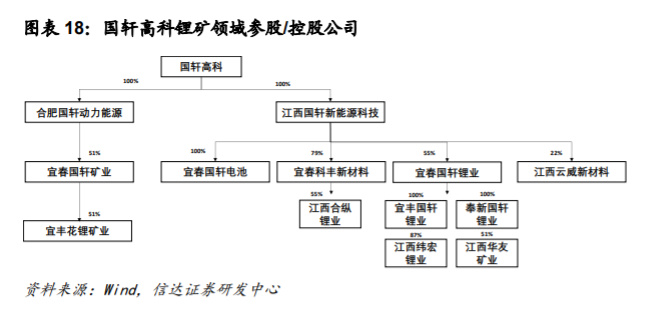

1.4 国轩高科:布局江西锂云母、阿根廷盐湖,产能已逐步释放

国轩高科自有锂矿布局有水南矿段、白水洞、华峰、华友等锂云母矿以及阿根廷盐湖,同时通 过宜春国轩锂业等布局冶炼产能。2021 年国轩高科落户江西宜春,在江西当地投资布局不断加 码。国轩高科设立孙公司宜春国轩矿业、宜春国轩电池、宜春科丰新材料、宜春国轩锂业,参 股江西云威新材料等在自有矿、冶炼端、电池端布局。

宜春国轩矿业是国轩高科锂矿持股平台,目前水南矿段、白水洞均已取得采矿权,已规划的选 矿产能约 4.1 万吨,已取得采矿权的权益产能 1.8 万吨。 1)2022 年 3 月,宜春国轩矿业成为花锂矿业的控股股东,持有后者 51%的股权,花锂矿业旗 下拥有宜丰白水洞高岭土矿的探矿权和采矿权,目前白水洞锂矿已投入使用。白水洞矿区采矿 权范围内资源储量 1284 万吨,平均品位 0.35%,伴生锂金属氧化物量 3.15 万吨。生产规模计 划由 25 万吨扩产为 150 万吨/年,对应年 LCE 产能 1.3 万吨。国轩高科持有宜春国轩矿业 51% 的股权,宜春国轩矿业持有花锂矿业 51%的股权,权益 LCE 产能 0.3 万吨。 2)2022 年 5 月,宜春国轩矿业竞得储量更丰富、品位更高的水南段瓷土矿的探矿权,11 月取 得采矿权,开采有效期 5 年,估算瓷石矿资源量 2687 万吨,伴生锂金属氧化物量 10 万吨,平 均品位 0.37%。设计生产规模为 300 万吨/年,对应年 LCE 产能 2.8 万吨。国轩高科持有宜春 国轩矿业 51%的股权,权益 LCE 产能 1.4 万吨。 国轩高科远期锂矿布局还包括:1)规划开采华友、华峰含锂瓷石矿,目前收储工作正在进行 中。2)与阿根廷 JEMSE 成立合资公司,开发盐湖锂资源,先期规划建设年产 1 万吨电池级碳 酸锂生产线,后期规划二期 5 万吨电池级碳酸锂生产线。

冶炼端方面,国轩高科预计 2022 年碳酸锂全年产出 8000 吨左右,2023 年计划产出碳酸锂 3 万吨左右,2025 年实现碳酸锂产能 12.5 万吨,权益产能 6.9 万吨。 1)奉新国轩(国轩高科持股 55%):合计 5 万吨锂电材料制备与 750 万吨采矿项目,总投资 约 52 亿元。项目分两期建设:第一期投资约 20 亿元,主要包括年产 2 万吨锂电材料制备及其 年产 300 万吨采选矿综合开发利用项目;第二期投资约 32 亿元,主要包括年产 3 万吨锂电材 料制备及其年产 450 万吨采选矿综合开发利用。 2)宜丰国轩(国轩高科持股 55%):合计 5 万吨碳酸锂与 750 万吨采矿项目。宜丰国轩锂业 项目计划建成年产 5 万吨碳酸锂项目及其配套采选矿综合开发利用项目,分为年产 5 万吨锂电 池级碳酸锂项目和年 750 万吨锂矿石采选项目,一期(年产 2.5 万吨)预计 2023 年 4 月投产。同 时,配套的年处理 300 万吨瓷土矿(含锂)选矿厂同步在厂房施工,预计 2023 年 5 月投产。 3)宜春科丰(国轩高科持股 55%):江西宜春经开区的国轩科丰年产碳酸锂 2.5 万吨,共分为 两条产线,第二条产线已于 2022 年 9 月初投产。

国轩高科自有锂矿尚不足以匹配冶炼产能的扩张,公司与江特电机签署战略合作协议,江特电 机每月按商议价格向国轩高科供应不低于 500 吨电池级碳酸锂。 国轩高科上游核心锂电材料技术基本自研、自供。正负极材料分别由国轩科宏、国轩零碳等研 发、生产,正极已实现完全自供。此外国轩高科成立肥东国轩规划建设 10 万吨电极液项目,与 星源材质成立合资公司合肥星源布局隔膜,参股铜冠铜箔布局锂电铜箔。

三、重点公司分析

1.1 宁德时代:海外供货加速,龙头地位稳固

海内外持续扩张产能,龙头地位持续稳固。公司 2022Q3 电池系统销量在 90GWh 左右,动力 电池占比 80%,2022 年 1-8 月全球市占率为 36%。国内市场,公司在济宁和洛阳建设新的生 产基地;欧洲市场,公司在匈牙利新增 100GWh 的产能规划,在美国通过合资建厂实现产能扩 张,海外产能有望进一步突破。我们认为欧洲、美国等海外市场新能源渗透率仍有较大提升空 间,宁德时代作为动力电池龙头企业有望持续受益。 储能业务逐渐成为公司业绩增长第二极。2022 年 H1 公司储能电池收入 127 亿元,同比增速 171%(动力电池同比增速 160%),储能营收占比 14%,储能营收增速大于动力电池增速。 2022 年上半年公司储能电池毛利率为 6%,毛利率较低,第三季度恢复至两位数水平。展望 2023 年,储能市场有望快速增长,公司储能产品出货有望大幅度增加。同时预计新落地储能项 目推动毛利率水平逐步改善,后续有望继续维持较强竞争力。 我们预计公司 2022-2024 年实现营收 3361、4744、5592 亿元,归母净利润分别为 289、450、 580 亿元,同比增长 82%、56%、29%。

1.2 比亚迪:2022Q3 业绩超预期,规模效应逐步显现

公司 2022Q3 盈利超预期。公司第三季度实现收入 1170.81 亿元,同比增加 115.59%;归母净 利润为 57.16 亿元,同比增加 350.26%,环比增加 105.11%;扣非后归母利润为 53.35 亿元, 同比增加 930.48%,环比增加 112.10%,业绩超市场预期。 公司新能源车销量再创新高,单车盈利有所改善。9 月比亚迪的乘用车销量为 20.1 万辆,同比 增长 187.01%,前三季度比亚迪的累计销量已经达到 117.5 万辆,同比增长 255.3%,推动盈 利大幅改善,有效地缓解了上游原材料价格上涨带来的盈利压力。我们预计扣除比亚迪电子业 务利润后,2022Q3 单车利润约为 9400 元,环比持续改善(Q2 为 7000 元),单车净利润提升 主要是规模效应、以及产品价格的上调。

阜南百亿配套项目开工,电池产能建设有望稳步推进。近期,投资 100 亿元的阜南比亚迪新能 源汽车零部件产业园项目举行开工仪式,项目包含新能源乘用车整车线束、精工中心等零部件 生产线,建成达产后,每年可为 100 万辆新能源乘用车提供配套。2022 年 9 月公司新能源汽 车动力电池及储能电池装机总量约 8.610GWh,2022 年累计装机总量已达 57.493GWh。今年 下半年随着比亚迪济南、南宁以及盐城等电池基地投产,公司产能加速扩张,电池产能建设有 望稳步推进。 我们预计公司 2022-2024 年营收分别是 3985.60、6455.79 和 8145.46 亿元,同比增长 84.4%、 62.0%、26.2%;归母净利润分别是 153、297 和 372 亿元,同比增长 403%、94%和 25%。

1.3 亿纬锂能:业绩略超预期,储能业务渐成第二增长级

公司业绩略超预期。公司 2022Q3 单季度实现营收 93.6 亿元,同比增长 91%;实现归母净利 润 13.06 亿元,同比增长 81%,环比增长约 56%;实现扣非归母净利润 9.83 亿元,同比增长 39%,环比增长约 30%。

公司发布储能电池新产品。近期,公司发布了全新一代储能电池 LF560K。该储能电池具有 560Ah 超大容量,单只电池可储存 1.792kWh 能量,循环寿命超过 12000 次,是目前国内市面 上单体电芯容量最大的储能电池,可实现电芯及系统层级的成本双降,公司预计在 2024 年第 二季度开启全球交付。从规模上看,公司预计 2025 年将建成 100GWh 储能电池规模。 一体化渐成,电池业务盈利有望提升。公司在上游产业链进行了相对全面的布局,随着上游合 资工厂的逐步落地,可以增加公司竞争力和盈利能力。对于电池业务,随着规模的扩张以及产 品价格的传导,有望保持盈利向上。 我们预计公司 2022-2024 年实现营收 389.5、647.7、816.9 亿元,归母净利润分别为 32.3、 65.1、89.1 亿元,同比增长 11%、101%、37%。

1.4 国轩高科:大众入股,全球化布局加速

动力电池装机大幅提升,铁锂装机位列国内前三。国轩高科配套售车型集中于 A00 级,如宏光 MINIEV、奇瑞 eQ 系列、长安奔奔、零跑 T03 等,受益于高性价比 A00 级车的畅销,2022 年 1-11 月国轩高科动力电池装机翻倍增长,2022 年 1-11 月国轩高科动力电池装机量 12.01Gwh, 同比增加 82%,磷酸铁锂动力电池装机量达到 10.76Gwh,位列国内前三。 大众入股,为公司赋能。2021 年 12 月大众完成对国轩高科的增持,持股比例达 26.47%,成 为国轩高科第一大股东,并已派驻相关管理人员进入国轩高科品质、生产管理等相关部门。在 大众支持下,国轩高科已取得大众标准电芯正式量产定点,标准电芯未来将覆盖大众 80%的车 型,国轩标准电芯将配套大众下一代量产新能源车型,预计 2024 年上半年实现装车。 布局储能,占得先机。公司持续深化与华为、中国铁塔、国家电网、中电投、上海电气、中国 电力、苏美达、Freyr、Nextera、Moxion 等合作,先后中标众多储能项目,如淮北皖能储电站 一期项目,国家电网多功能移动充电项目,中国电力新源智储 2022 年度储能设备第二次框架 招标项目-储能电池预制舱项目等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。