炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中邮·电新|22年&23Q1季报总结:风光装机超预期,锂电底部反转在即

中邮证券研究所

投资要点

光伏:海内外装机需求超预期,产业链降价放量持续推升行业景气度。

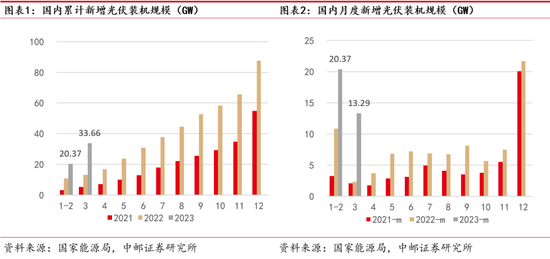

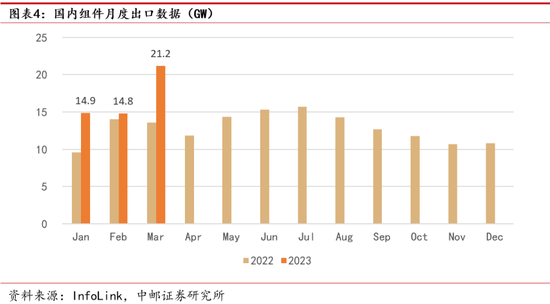

2023年第一季度,国内新增光伏装机33.66GW(+155%),其中3月单月新增装机13.29GW,同比增长466%,分布式+集中式均呈现快速增长,大超市场预期,全年国内光伏装机预期上修至140GW。海外方面,2023Q1,国内实现组件出口50.9GW,同比增长37%,其中3月实现组件出口21.2GW,同比增长57%,单月组件出口规模再创新高,全年组件出口规模预期达到250GW朝上。3月以来,硅料新增产能持续释放,价格快速回落,预期新一批项目将集中于Q2末投产放量,产业链价格加速下行可期,降价放量为全年主线。一季度业绩方面,主产业链各环节盈利仍维持高位,辅材盈利处于历史底部,后续伴随需求放量,排产提升,有望实现盈利修复。

风电:装机需求复苏,产业链盈利迎来拐点。

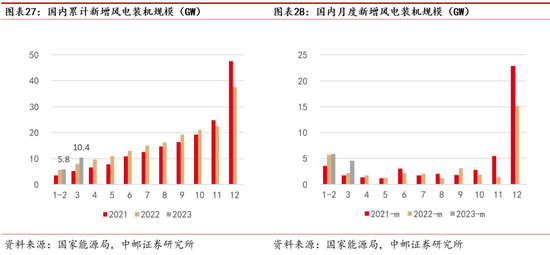

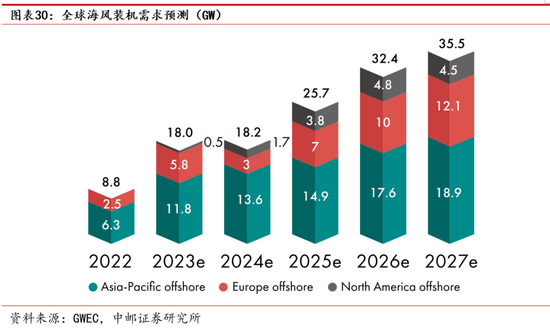

2023年第一季度,国内新增风电装机10.4GW(+32%),3月新增装机达到4.56GW(+110%)。21-22连续两年招标高增,叠加制约装机节奏的负面因素基本消除,全年维度来看,23年风电装机规模有望创下历史新高,实现同比翻倍增长,当前产业链各环节开工率较高,为后续装机需求释放提前做好充足准备。海风方面,G7各国承诺到2030年海风装机容量增加至150GW,2030年之前,G7海风年均新增装机规模需要都达到15GW,根据《Global Wind Report 2023》的预测,23-24年全球新增海风装机将达到18GW,25年将提升至25.7GW,至2027年将达到35.5GW,海风装机需求超预期。一季度业绩方面,主机受价格战影响,盈利承压塔筒、铸锻件等零部件伴随需求复苏盈利回暖,二三季度进入行业装机旺季后,有望实现逐季量利齐升。

新能源车:一季度下游需求平淡,产业链深度去库,板块公司盈利承压。二季度需求回暖,材料价格企稳,看好产业链盈利修复。

2023Q1,国内新能源车销量159万辆,同比增长27%,环比下降31%。国内动力电池装机65.80Gwh,环比下降35%,电池和电池材料经历深度去库过程。从一季报情况来看,锂电板块合计营收2380亿元,同比增长32%;合计归母净利润161亿元,同比略增1%。材料环节供需关系扭转,价格战加剧,产能利用率下滑,盈利下行;另外,碳酸锂急速下跌,给部分环节带来较大存货减值压力。从净利润情况来看,结构件的环比下滑幅度最小(-7%),电池其次(-25%),四大主材中正极的下滑幅度最大(-81%)。展望全年,我们认为随着原材料价格的企稳和下游需求端的回暖,锂电板块有望迎接销量和盈利的底部反转,看好产业链业绩和估值的双重修复机会。

风险提示

各国政策变化;下游需求不及预期;新技术发展不及预期;产业链材料价格波动风险;行业竞争加剧风险。

一

光伏:下游需求超预期,降价放量可期

1.1 海内外需求超预期,产业链价格持续回落

国家能源局正式发布《2023年能源工作指导意见》,奠定全年发展基调:

原文:23年底发电装机达到27.9亿千瓦,非化石能源装机比重达到51.9%;由各省消纳权重目标计算得到风光新增装机约160GW。

按此测算,2023年底非化石能源装机达到14.5亿千瓦,按照非风光2023年底5.3亿千瓦装机(2022年底5.1亿千瓦,4%增速),对应2023年底风光装机规模需达到9.2亿千瓦,对应23年新增装机规模约162GW,与消纳目标相符,但考虑各省消纳目标实际完成值都将超过最低要求值,市场预期23年装机在200GW,其中光伏130GW、风电70GW。

原文:23年发电量达到9.36万亿度(国家能源局),用电量达到9.15亿度(中电联),风光发电量占用电量比例达到15.3%。

23年对应全年风光发电量目标为1.4万亿度,同比增长17.6%,按照2022年底风、光装机分别为365、393GW,利用小时数2200、1300h推算,对应发电量为1.31万亿度,差值0.09万亿度需23年度新增装机贡献发电增量,上半年国内新增装机仍然会有政策指标压力。

在能源局新闻发布会上,提到未来五年非化石能源消费比重年均增长1个百分点,2023年预计将提升至18.3%,至2025年提升至20.3%,与此前政策目标(20%)保持一致;此外,提及到2035年,新增电量80%来自非化石能源发电,简单测算,假设年新增电量为0.6万亿度,非化石能源发电年新增0.48万亿度,考虑增量主要由风光贡献且比例为2:3,则对应风、光年新增装机要求为87GW、222GW。

国内:分布式+集中式共振,国内新增装机超预期

2023年第一季度,国内新增光伏装机33.66GW(+155%),装机增速超预期。一方面由于分布式装机持续高增,另一方面受益于2022年底结转装机的集中式项目放量,奠定全年装机高增基础。2023年3月单月新增装机13.29GW,同比增长466%,大超市场预期,当前产业链价格进入密集博弈区间,硅片供应紧张,硅料挺价心态明显,后续伴随新增产能的陆续投产以及硅料库存水平的回落,产业链降价刺激需求进一步放量可期,全年国内光伏装机预期上修至140GW。

分布式占比持续超50%,多元化应用场景助推装机高增。

分类型来看,2023Q1国内新增分布式装机18.1GW,同比增长104%,新增集中式装机15.5GW,同比增长258%,分布式占比为54%,且2021年以来一直维持在50%以上,分布式已成为最为主要的光伏装机来源,也是驱动光伏装机增长的重要力量。

海外:需求旺盛,推动出口数据大幅增长

海外需求持续旺盛,23Q1国内组件出口同比大幅增长。2023Q1,国内实现组件出口50.9GW,同比增长37%,其中3月实现组件出口21.2GW,同比增长57%,环比增长43%,单月组件出口规模再创新高。由于2022Q1印度抢装带来高基数,若排除印度集中拉货的影响,则实际海外需求增速仍然较为可观,全年组件出口规模预期达到250GW朝上。

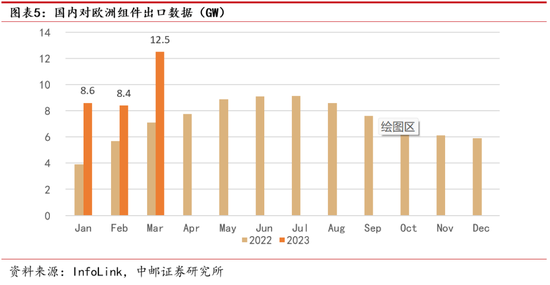

欧洲:光伏装机需求持续高景气,推动组件出口高增。

2023Q1,国内实现对欧洲组件出口29.5GW,同比增长77%,其中3月实现组件出口12.5GW,同比增长76%,环比增长49%,出口占比近60%,是最重要的组件出口地区。2022年受到乌俄战争带来的能源危机影响,欧洲市场光伏需求大幅增加,后由于渠道端库存积累,2022Q4拉货力道明显放缓,但自2023年初以来,前期库存持续消化,同时国内厂商在旺季来临前战略性备货至欧仓,带来3月组件进口量高增。

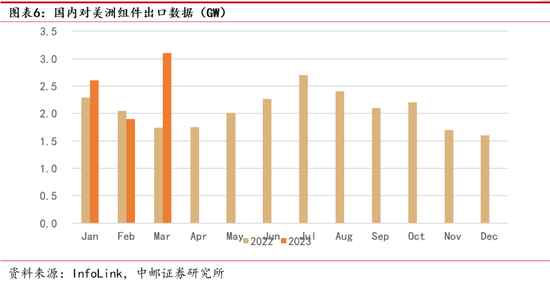

美洲(除美国):巴西装机需求仍有支撑,组件出口维持高位。

2023Q1,国内实现对美洲组件出口7.6GW,同比增长25%,其中3月实现组件出口3.1GW,同比增长78%,环比增长63%。其中巴西为美洲地区最大光伏市场,3月自国内组件进口量约为2GW,体量仅次于欧洲转运口岸的荷兰,2023Q1巴西自国内组件进口量已超过5GW。在不利分布式项目的新规14.300法案实质性生效前,巴西当地积累了大量的并网申请,预期这些待建项目的安装仍将在短期内推动巴西的光伏需求。

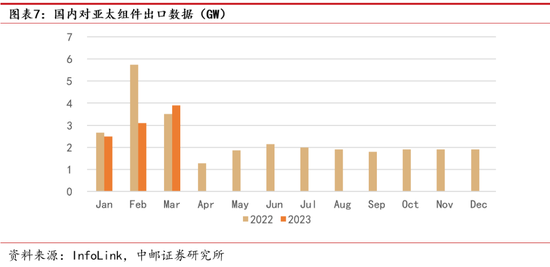

亚太:印度拿货需求迫切,巴基斯坦光伏发展加速。

2023Q1,国内实现对亚太地区组件出口9.5GW,同比下降24%,其中3月实现组件出口3.9GW,同比增长3%,环比增长26%。亚太地区出口同比增速下滑,主要源于2022Q1印度在四月课征BCD关税前大量拉货带来高基数,之后向印度出口规模大幅下滑。进入2023年后,在装机目标压力下,印度市场复苏明显,3月进口约550MW组件,2023年累计进口量超过1.5GW。除印度外,巴基斯坦受到高电价与不稳定的电力供应影响,2023Q1组件进口量大幅提升,3月从中国进口组件规模超0.9GW,为本月亚太市场最大的需求来源,新兴市场和多元化市场的涌现,是推动光伏装机高增的重要动力。

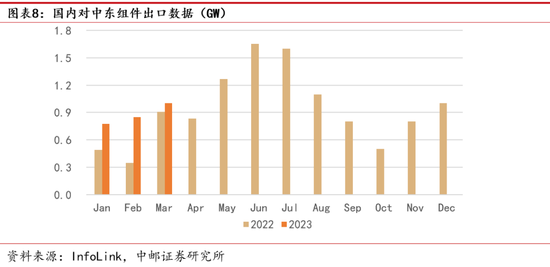

中东:大型地面电站加速建设,中东光伏需求崛起。

2023年3月国内实现对中东地区组件出口约1GW,月环比提升18%,同比增加59%,其中最主要的需求来源为沙特阿拉伯及阿联酋, 2023年合计进口组件1.5GW,占中东整体需求的60%。中东拥有优质的光照资源,同时能源转型压力下加快推动清洁能源发展,目前中东地区主要以大型地面电站为主,累积在建项目体量十分客观,有望推动当地需求长期增长。

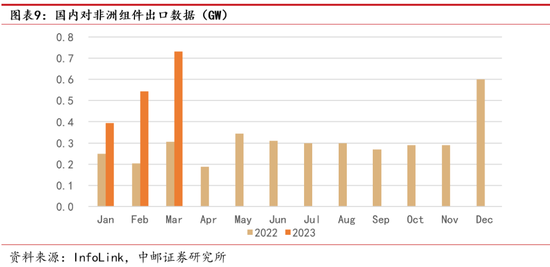

非洲:能源问题推动光伏需求持续增长。

2023年3月国内实现对非洲地区组件出口731MW,体量相对较小,其中以南非为最主要的需求来源,3月进口量为467MW。南非当地的发电能力严重不足,长期通过限电稳定电力供应,政府2023年以来已推出针对分布式项目的补贴推动光伏发展,在政策推动下,2023年累积进口已超过1GW,为非洲市场光伏发展的重点国家。

硅料新增产能持续释放,产业链价格逐步回落

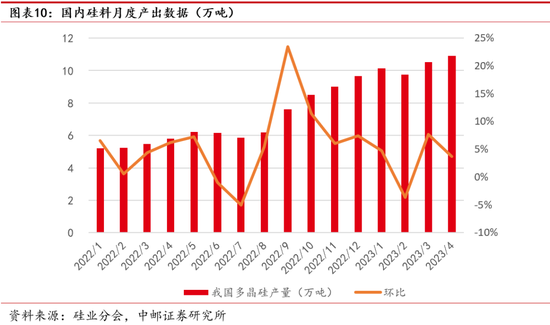

2022Q4开始,硅料投产速度加快,根据硅业分会数据,2023年4月国内硅料产出达到10.8~10.9万吨,相较22年初产出实现翻倍增长,进入5月之后,陆续将有多晶硅新建产能逐步投产出量,包括包头大全、准东新特、内蒙东立,以及新疆晶诺、合盛硅业等新进企业,大量新增产能投产,或将带来硅料行业竞争加剧,伴随新增产能陆续完成爬坡,硅料价格预期大幅回落。

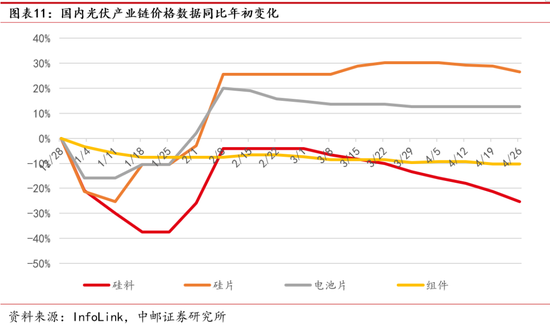

价格方面,年初由于硅料供应转为宽松,产业链价格呈现大幅下滑,下游担忧原材料库存减值风险,因而纷纷采取去库存操作,进一步加速硅料价格下降,春节后受益需求释放产业链排产上升,补库需求较为强烈,叠加硅料厂商主动管理库存,因而在硅料实际产出大于需求的同时,仍实现价格明显反弹,但随着各家硅料厂商库存积累压力提升,同时新增产能不断向释放投放,硅料价格重回下降通道。

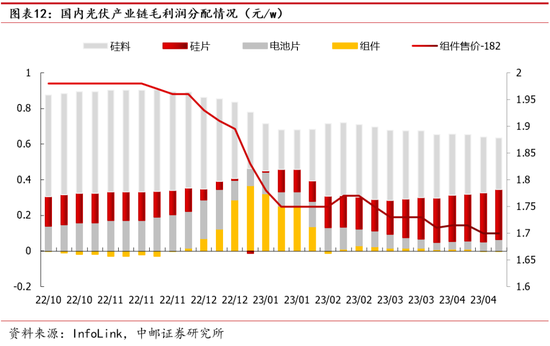

从利润分布维度看,随着终端组件价格回落,产业链一体化盈利也在同步下降,其中前期拿取超额收益的硅料降幅最大,硅片受益于超纯石英砂供应紧张,仍具备明显超额收益,182perc电池片因为供应充分导致盈利大幅回落,组件端在硅料、硅片大幅下降阶段获得超额收益,但随着产业链供需关系企稳,单组件环节的盈利又大幅缩减。

1.2 公司:主产业链仍处盈利高位,辅材盈利修复可期

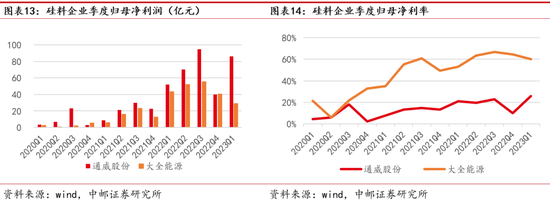

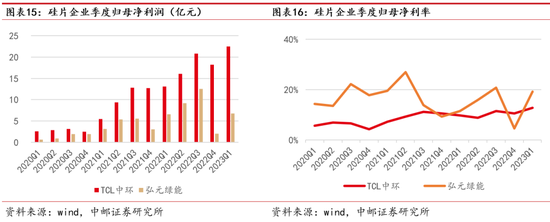

硅料:截止2023Q1,硅料价格仍然维持高位,且部分龙头厂商低价单签订比例较低,带来23Q1盈利仍然较高。预期6月后硅料新增产能逐步投放,硅料供需格局将迎来明显逆转,价格预期迎来快速下行。

硅片:硅片环节在经历22年底去库存、大幅降价的盈利低点后,盈利水平在23Q1快速修复,当前来看,受制于石英砂供应紧张,硅片环节产出受限,预期盈利仍将维持高位。

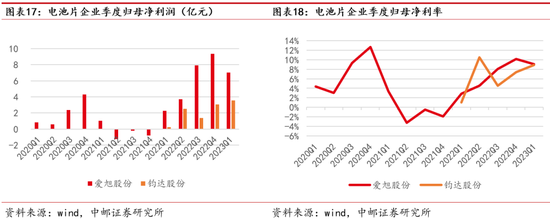

电池片:电池片22年新增有效供给有限,下游需求持续提升背景下,电池片供应紧张逐步加深,盈利逐季度修复,23Q1盈利仍然维持高位,当前主流perc产品盈利出现较大分化,182微利,而210盈利处于高位,部分厂商也在陆续将182产线切换为210。

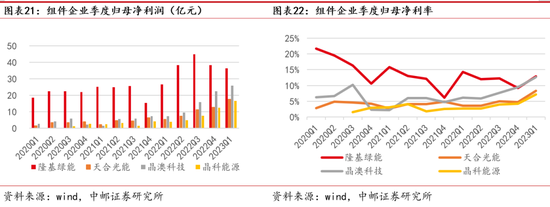

一体化组件:由于涵盖硅片、电池片、组件等多个环节,一体化组件厂商盈利保持相对稳定,伴随各家厂商募资扩产后,产线成新率与一体化率均得到显著提升,带来盈利能力逐步强化,23Q1受益上游价格大幅下降,组件环节节流部分超额利润,因而实现盈利的显著改善。

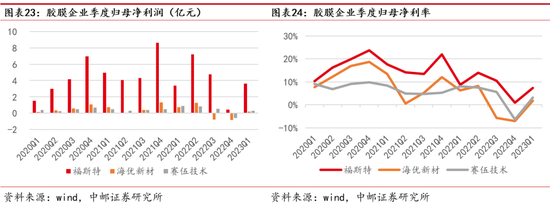

胶膜:去年下半年以来胶膜盈利出现大幅波动,主要原因在于粒子环节价格波动较大,同时下游组件排产需求不及预期,导致高价库存粒子拖累公司业绩,23Q1胶膜盈利迎来明显改善,但考虑到胶膜行业高盈利下导致竞争加剧,预期行业盈利将维持合理水平,降低新进入者扩产意愿。

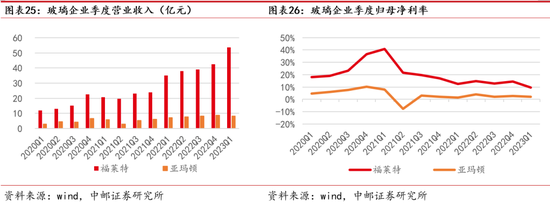

玻璃:价格、盈利相对平稳,龙头厂商按部就班推动产能扩张,实现出货及营收逐季提升,考虑到玻璃行业连续两年盈利处于低位,前期布局扩产产线基本实现点火投产,无成本优势的二三线厂商后续扩产动力较弱,叠加当前光伏玻璃听证会审核趋严,预期后续行业龙头凭借资金优势及技术优势,有望实现市占率的进一步提升,同时盈利上行可期。

二

风电:装机需求复苏,产业链盈利修复

2.1 国内装机复苏,海风迎来全球共振

风电:2023年第一季度,国内新增风电装机10.4GW(+32%),3月新增装机达到4.56GW(+110%)。

21-22连续两年招标高增,叠加制约装机节奏的负面因素基本消除,全年维度来看,23年风电装机规模有望创下历史新高,实现同比翻倍增长,当前产业链各环节开工率较高,为后续装机需求释放提前做好充足准备。

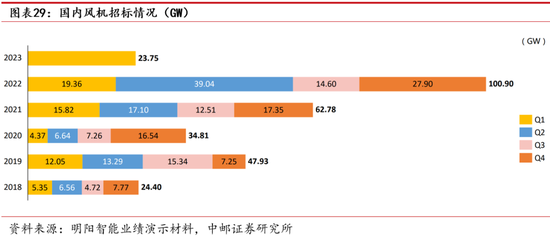

招标继续同比高增,保障长期增速。

根据明阳智能不完全统计,2023年第一季度国内新增风机招标23.75GW,同比增长22.68%,且创下历年来一季度风机招标之最,在2021-22年风机招标陆续创新高之后,年度招标体量已超过100GW,23年一季度招标规模持续高增,有望推动年度招标规模再创新高。

G7承诺2030年海风装机容量提升至150GW,年均新增装机近16GW。

根据财联社报道,G7联合公报强调加快淘汰未减排化石燃料,并最晚于2050年实现能源系统净零排放。G7各国也承诺到2030年海风装机容量增加至150GW,将光伏装机容量增加到1TW以上。根据全球风能协会统计,2022年底,G7中主要海风装机国家(英国、德国、美国、法国)累计海风装机容量为22.5GW,意味着到2030年之前,G7海风年均新增装机规模需要都达到15GW,而上述四国2022年新增海风装机规模仅为2GW,提升装机需求提升巨大。根据《Global Wind Report 2023》的预测,23-24年全球新增海风装机将达到18GW,25年将提升至25.7GW,至2027年将达到35.5GW,海风装机需求超预期。

2.2 装机需求复苏,产业链盈利修复

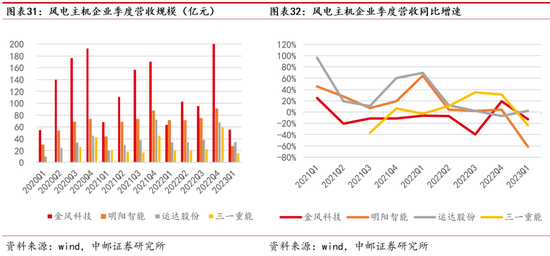

主机:中标价格持续下滑,主机成本压力较大。23Q1由于年底结转主机订单较少,导致营收端大幅回落;此外,风电平价以来,风机价格竞争不断加剧,中标价格接连创出新低,在此背景下,主机厂商成本压力剧增,导致风机制造盈利能力大幅下滑。后续伴随行业装机启动,出货规模提升有望缓解成本压力。

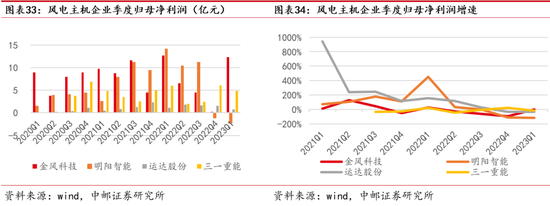

塔筒:塔筒出货迎来同比大幅改善,带来收入端同比高增,同时由于装机需求复苏,塔筒价格修复,带来盈利水平显著提升,行业龙头天顺、大金、泰胜、天能毛利率同比改善3、6、7、6pcts,二三季度海风集中施工,桩基产品加工费有望进一步上涨,全年塔筒企业将迎来显著的盈利修复。

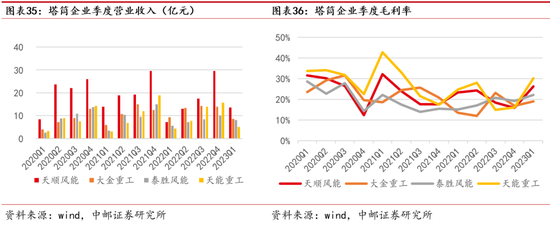

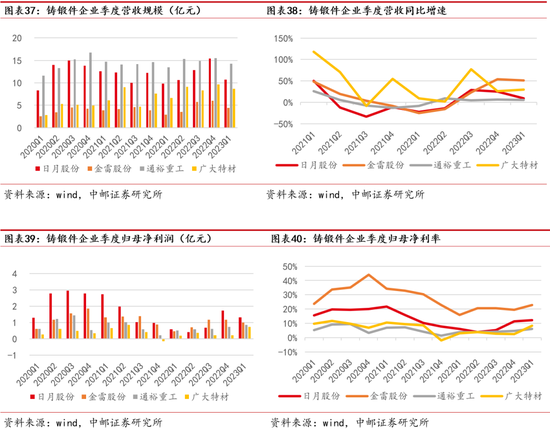

铸锻件:排产出货平稳增长,23Q1主流铸锻件企业营收端均实现明显增长,其中金雷、广大特材受益新产能释放增速较高;盈利方面,原材料价格回落带来盈利能力持续修复,23Q1日月、金雷、通裕、广大特材归母净利率同比提升6、7、2、5pcts,实现明显改善。

三

锂电:材料价格企稳,需求回暖在即

3.1 国内外新能源车销量和动力电池装机

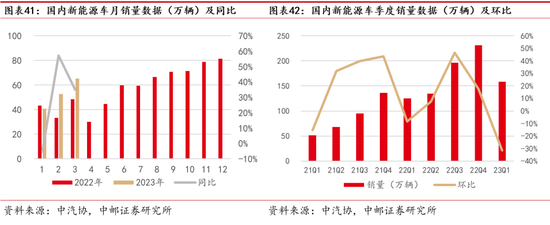

2022年国内新能源车销量同比接近翻倍,23Q1受多因素影响销量环比下降31%。

2022年,国内新能源车销量687万辆,同比增长96%,2022年延续高景气发展。从季度销量来看,新能源车呈现逐季度销量增长的规律,“金九银十”为行业惯例,通常下半年是销量旺季。2023年一季度,国内新能源车销量158.60万辆,同比增长27%,环比下降31%。23Q1销量表现一般,环比下降幅度高于往年(21Q1环比-15%,22Q1环比-8%)。一方面,受到国补22年末退坡影响,22Q4销量冲量明显,提前透支部分需求;另一方面,23Q1汽车开启价格战,消费者观望心态浓厚。

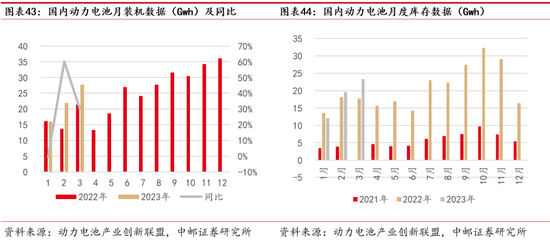

国内动力电池装机数据趋势和新能源车销量一致,23Q1动力电池经历去库过程。

2022年,国内动力电池装机295Gwh,同比增长91%;23Q1,国内动力电池装机65.80Gwh,环比下降35%,动力电池装机情况整体和新能源车销量趋势一致。从库存数据来看,受下游新能源车销量不及预期以及碳酸锂价格大幅波动的影响,国内动力电池正在经历去库存的过程,尤其是22年12月和23年1月可以看到动力电池库存处于非常低的位置。

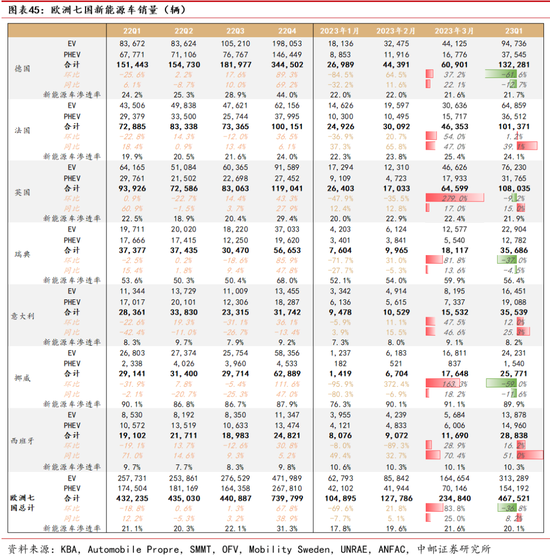

欧洲新能源车23Q1销量超预期。

欧洲市场,2022年新能源车销量260万辆,同比增长15%,受地缘政治冲突和能源危机等因素影响,欧洲2022年新能源车销量增速较慢。23Q1,欧洲主要七国销量复苏情况超预期,多个国家3月份销量创历史单月新高。

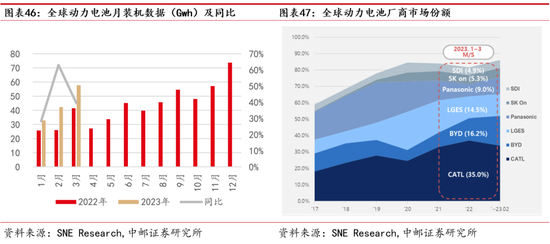

23Q1全球动力电池装机133Gwh,比亚迪市场份额大幅提升。

2022年,全球动力电池装机518Gwh,同比增长78%;2023Q1,全球动力电池装机133Gwh,同比增长43%。从全球动力电池装机的市场份额来看,比亚迪增长较快,23Q1全球份额16.2%,同比增长近6pcts。

3.2 锂电板块2022年报和2023年一季报分析

我们选取电池和电池材料的主要标的公司合计47家作为锂电板块的样本公司。

从营收来看,营收增速和下游新能源车销量基本一致:

2022年锂电板块样本公司合计营收9850亿元,同比增长97%;2023年一季度,锂电板块样本公司合计营收2380亿元,同比增长32%。

从归母净利润来看,利润增速不如营收:

2022年锂电板块样本公司合计归母净利润875亿元,同比增长63%;2023年一季度,锂电板块样本公司合计归母净利润161亿元,同比略增1%。从利润增速来看,2022年和23Q1的归母净利同比增速都弱于营收。尤其是23Q1利润几乎同比持平,出现增收不增利的情况,主要有以下几个原因:(1)材料环节供需关系扭转,价格战加剧,产能利用率下滑,盈利下行;(2)23Q1碳酸锂急速下跌,对正极、电解液等环节带来较大存货减值压力。

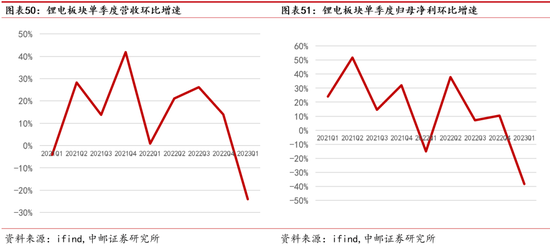

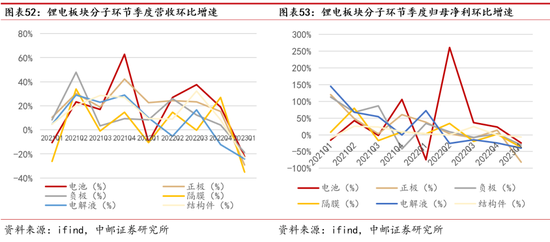

受材料价格波动和部分环节竞争加剧影响,板块季度财务数据环比下滑。

从锂电板块样本公司的单季度财务数据来看:

22Q4,锂电板块样本公司合计营收3131亿元,环比增长14%;2023年一季度,锂电板块样本公司合计营收2380亿元,同比下滑24%。

22Q4,锂电板块样本公司合计归母净利260亿元,环比下滑10%;2023年一季度,锂电板块样本公司合计归母净利161亿元,同比下滑38%。

分板块子环节来看,结构件和电池的季度净利环比下滑幅度较小,正极的季度净利环比下滑幅度较大。

23Q1,锂电各个子环节的营收环比下滑幅度普遍在20%左右;从净利润情况来看,结构件的环比下滑幅度最小(-7%),电池其次(-25%),四大主材中正极的下滑幅度最大(-81%),主要和碳酸锂价格的急剧下跌有关,导致部分正极公司一季度存货减值压力较大。

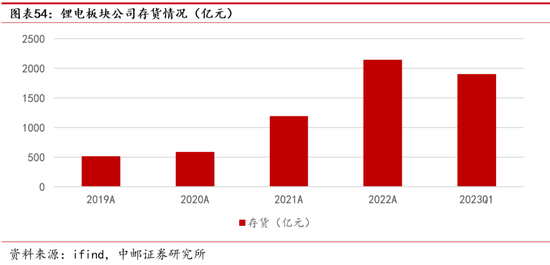

一季度行业深度去库。

截至2022年末,锂电板块样本公司合计存货2135亿元;截至2023年一季度末,合计存货金额为1896亿元。一季度产业处于去库过程。

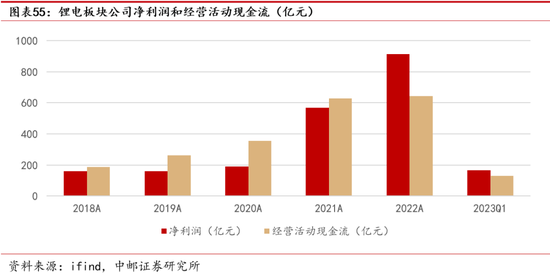

一季度经营性现金流表现更为健康。

2022年,锂电板块样本公司净利润915亿元,经营活动现金流643亿元,净利润/经营活动现金流=70%;2023Q1,锂电板块样本公司净利润165亿元,经营活动现金流128亿元,净利润/经营活动现金流=78%,现金流营运情况更加健康。

3.2.1 电池

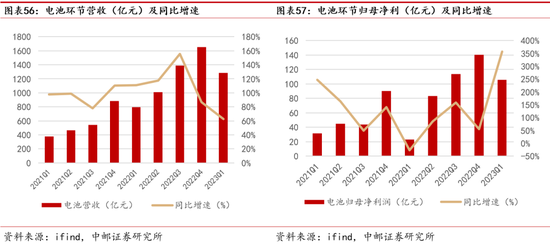

电池环节营收归母净利同比增速较大。

23Q1,电池环节营收1287亿元,同比增长62%,营收的增长主要来源于销量的同比放量;归母净利105亿元,同比增长357%,电池环节净利增速高于营收的主要原因在于宁德时代,其23年一季报同比增长558%。

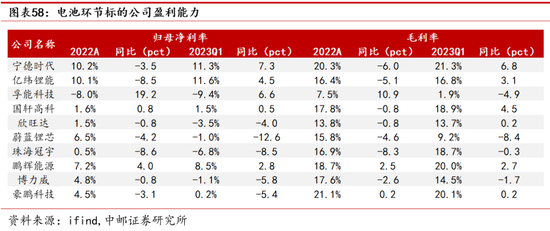

头部电池厂商盈利向好。

从一季度盈利能力来看,宁德时代、亿纬锂能、国轩高科、鹏辉能源表现较为优异。

3.2.2 正极

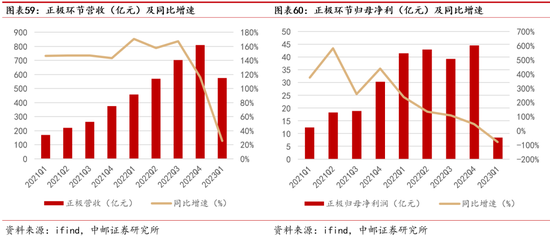

正极环节增收不增利。

23Q1,正极环节营收575亿元,同比增长25%,营收的增长主要来源于销量的同比放量;归母净利8.4亿元,同比下滑80%,主要原因为正极环节和碳酸锂价格联动程度最大,在一季度碳酸锂价格急速下跌的过程中,部分公司存货减值计提压力较大,出现一季度亏损情况。

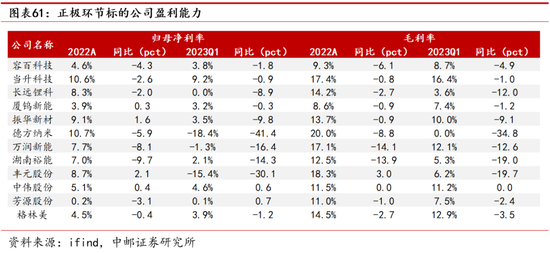

各公司盈利分化明显。

23Q1,正极环节盈利能力波动幅度较大,且不同公司分化明显。盈利能力相对稳定的公司包括容百科技、当升科技、厦钨新能,盈利波动较大的公司包括德方纳米、丰元股份、万润新能、长远锂科。其中的主要因素包括:(1)客户结构差异和市场定位差异:23Q1国内三元市场相对疲软,海外市场销量超预期带动高镍三元需求,因此容百、当升一季度盈利和出货较为稳定。(2)碳酸锂价格加速下跌过程中的库存管理:23Q1国内碳酸锂价格急速下跌,原材料和存货管理成为正极厂商的一大难题,部分公司在此过程中遭受较大减值计提压力。(3)产能过剩,行业内卷带来的产品定价和加工费下行压力:如磷酸铁锂正极材料在2023年已进入供大于求的产能过剩状态,在此过程中更加凸显公司的成本管控能力和产品技术溢价能力。

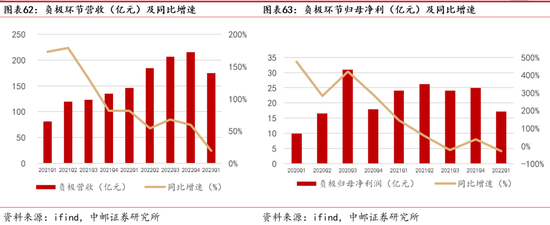

3.2.3 负极

负极环节增收不增利。

23Q1,负极环节营收175亿元,同比增长19%,营收的增长主要来源于销量的同比放量;归母净利17亿元,同比下滑29%,主要原因为石墨化价格大幅下降导致负极厂商单位盈利能力下降。

成本管控能力是本轮负极环节洗牌的关键。

负极材料在2023年也同样面临着供大于求的产能过剩局面,在中低端负极领域表现尤为突出。表现在材料价格上,负极石墨化加工费已从22年中的近3万元/吨回落至23Q1的1.1万元/吨,而该价格已临近或低于部分公司的生产成本。反映在一季报上,不同的负极公司盈利情况同样分化明显,而璞泰来、尚太科技盈利能力领先行业,中科电气面临亏损。值得一提的是翔丰华在一季度盈利能力逆势而上,同比呈现正增长,主要因为翔丰华石墨化自供率比较低,一季度石墨化加工费下行对其影响不大反而是受益。

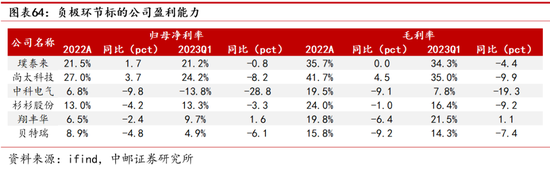

3.2.4 隔膜

隔膜环节营收净利双双下滑。

23Q1,隔膜环节营收74.88亿元,同比下滑5%;归母净利12.51亿元,同比下滑31%。受行业淡季和下游去库存影响,龙头厂商一季度出货情况同比下滑。

隔膜龙二盈利能力进步明显。

星源材质2022年度和2023年一季度的盈利能力表现优秀,随着公司产品持续放量同时降本增效效果显著,和龙一恩捷的盈利差距逐步缩小。

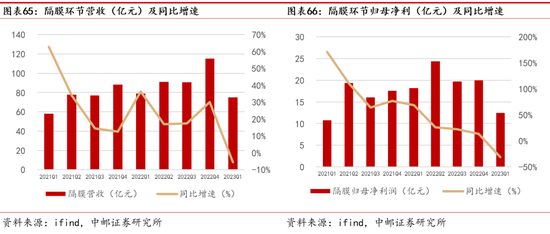

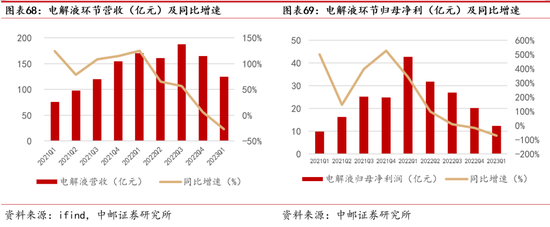

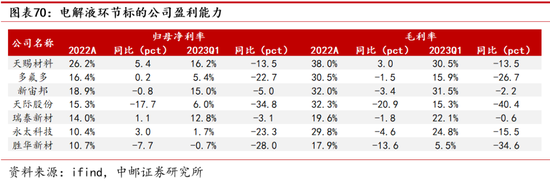

3.2.5 电解液

电解液环节营收净利双双下滑。

23Q1,电解液环节营收125亿元,同比下滑27%,营收下滑的主要原因为电解液及其材料的售价下行;归母净利12亿元,同比下滑71%,净利下滑的主要原因为供需反转之后的吨净利回归。

电解液产品售价处于历史地位,行业有望迎来周期见底。

电解液环节各公司盈利同比下降幅度较大。主要也是两个原因:

(1)产能供大于求,产品售价和吨净利下行;

(2)上游原材料碳酸锂在一季度的大幅波动。从电解液售价来看,已经处于近几年的历史地位水平,部分公司亏损生产、减产停产现象普遍,行业产能正处于出清过程中,我们预计电解液有望迎来周期见底。

风险提示

各国政策变化:如果国内外各国家政策发生变化,可能会影响新能源行业下游需求或者产业链进出口情况。

下游需求不及预期:行业下游需求可能会受到宏观经济、国际政治等诸多因素影响,如下游需求不及预期,可能会影响产业链景气度和上市公司业绩。

新技术发展不及预期:行业的新技术新产品存在开发的不确定性,也可能出现技术路线变更的可能性。

产业链材料价格波动风险:新能源行业上下游成本价格关系紧密,如发生产业链价格波动,可能会导致行业利润的变化和下游需求的变化。

行业竞争加剧风险:行业可能存在新进入者增加的情况,导致行业竞争加剧。

报告信息

证券研究报告《中邮证券-22年报&23Q1季报总结:风光装机超预期,锂电底部反转在即》

对外发布时间:2023年5月6日

报告发布机构:中邮证券有限责任公司

分析师:王磊 SAC编号:S1340523010001

研究助理:贾佳宇 SAC编号:S1340122110010

研究助理:虞洁攀 SAC编号:S1340122110002